Венчурная оттепель

.png)

Бизнес-ангел Алексей Марков до начала специальной военной операции на Украине вложил $25 тыс. в американский сервис Gimme Radio — интернет-радио нового формата. Стартап привлек ранее несколько миллионов долларов от американского медийного концерна Heart Media, небольшие суммы внесли также верные пользователи сервиса. На эти деньги стартап и развивался. В 2023 году команде понадобились дополнительные средства на продолжение деятельности, но она не сумела собрать раунд. Компания закрылась, рассказал Марков, а $25 тыс. ему пришлось списать.

Таких историй тысячи. В 2023 году стартапы закрывались по всему миру, потому что им не удалось привлечь инвесторов и не хватило денег, чтобы выжить. Появились даже специальные сервисы быстрого закрытия стартапов, такие как Sunset или SimpleClousure, у которых в 2023‑м клиентура удваивались каждый месяц. По данным PitchBook, примерно 55% стартапов США, которые привлекли венчурный капитал в 2020–2021 годах, к началу 2024‑го не сумели собрать следующие раунды.

Причины — высокие процентные ставки, неопределенная геополитическая обстановка, разорение опорного банка стартапов Silicon Valley Bank и крах нескольких крупных криптовалютных структур, помноженные на высокие риски венчурных инвестиций.

Венчурная зима

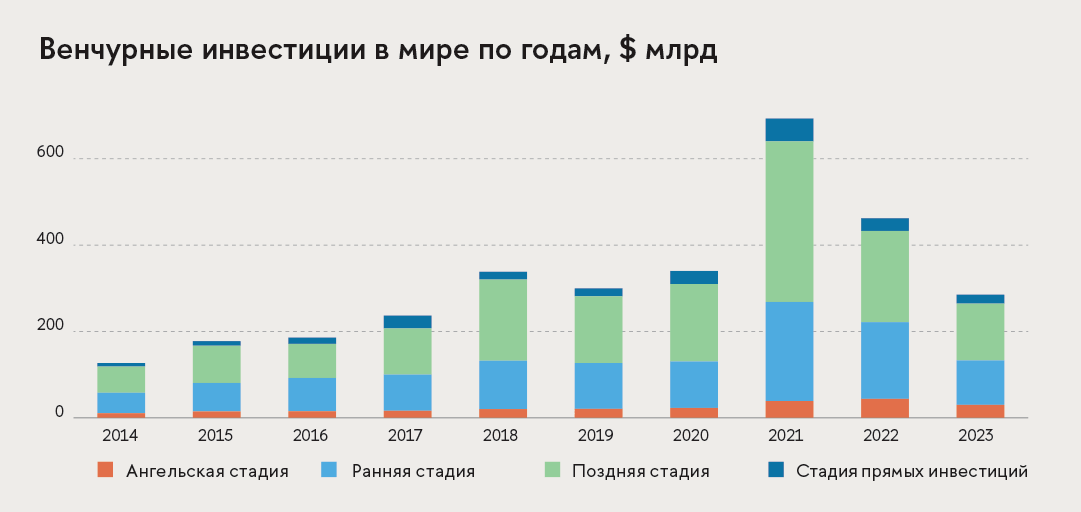

По оценкам Crunchbase, в 2023 году мировой венчурный рынок снизился на 38% по сравнению с 2022‑м до $285 млн и на целых 59% по сравнению с 2021 годом ($694 млн), откатившись на уровень 2019 года. Количество сделок упало до 29 303 единиц — шестилетний минимум.

В бум 2021 года инвесторы скупали все подряд, боясь упустить перспективные технологии (синдром FOMO от англ. Fear Of Missing Out — синдром упущенной выгоды).

Теперь, как выразился в недавнем интервью Евгений Борисов, партнер российского венчурного фонда Kama Flow, в Штатах воцарилась венчурная зима. Все ключевые фонды, за исключением разве что Sequoia Capital, показывают отрицательную доходность (IRR). Рынок сокращается, идут даунраунды (когда раунд проводится по оценке стоимости стартапа ниже, чем при предыдущем раунде, — невыгодно, но очень нужны деньги).

В мире инвестиции в финтех рухнули на 50%, вложения в стартапы, занимающиеся Web3, снизились на 73%, в электронную коммерцию и маркетплейсы — на 60%, в СМИ и индустрию развлечений — на 64%.

Посевные и предпосевные стадии выглядят лучше других: по данным Crunchbase, финансирование стартапов ранних стадий в 2023 году сократилось почти на 55% по сравнению с 2021‑м, поздних стадий — на 65%, а посевной и ангельской стадий — всего на 23%.

Все же, по данным Crunchbase, посевные, предпосевные и ангельские инвестиции в 2023 году в отличие от остальных намного превысили уровень 2019‑го — $30,1 млрд против $20,8 млрд. На посевной и ангельской стадиях финансируются новые компании, и привлечь посевные инвестиции проще, чем организовать раунд А и последующие.

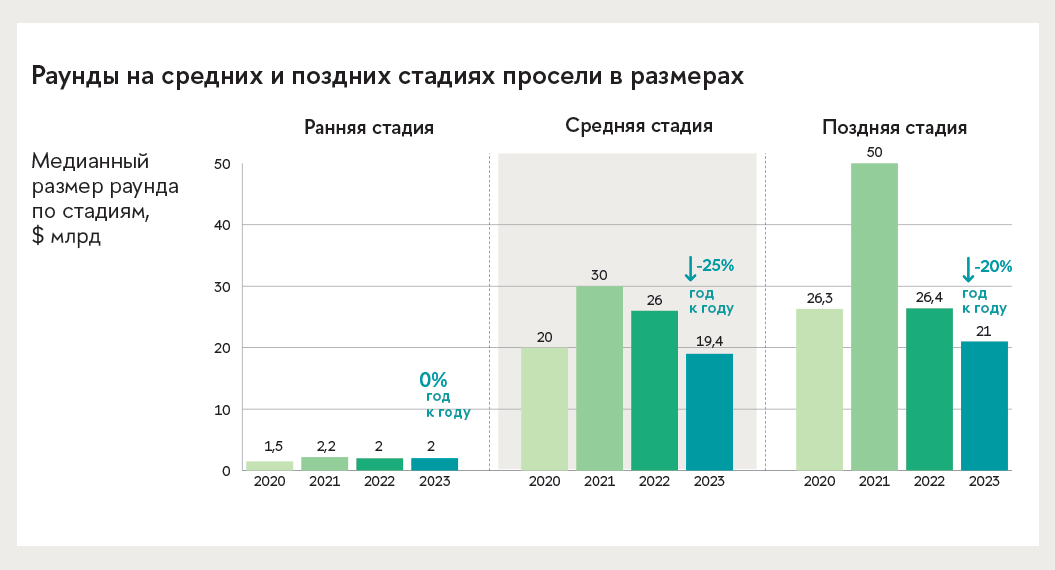

По данным Bain & Co, в IV квартале 2023 года средние чеки сделок на поздних стадиях похудели на 23% по сравнению с I кварталом 2021‑го, а на посевной и ангельской стадиях, напротив, выросли на 63%.

Но Crunchbase отмечает, что ряд компаний на поздних стадиях тем не менее собрали крупные раунды в 2023 году. Это компании в области ИИ, полупроводниковой техники, аккумуляторов и зеленой энергетики. Средний раунд на посевной и ангельской стадиях в 2023‑м — $2 млн, на поздней — $21 млн.

Тем временем венчурные фонды фиксировали убытки, а две трети свернули деятельность. Например, фонды Tiger Global и SoftBank в 2021 году поддержали более 500 сделок со стартапами. В 2023 году — лишь 46.

Как предсказывает ведущий аналитик PitchBook по венчурному рынку Кайл Стэнфорд, в 2024 году количество инвестиционных раундов будет снижаться, условия для выхода из капитала стартапов для фондов и бизнес-ангелов останутся невыгодными, а сроки закрытия новых инвестфондов затянутся.

Крупные венчурные фонды, в том числе Insight Partners и Tiger Global, снизили планы по привлечению инвестиций в новые фонды в 2024 году (FT). Фандрайзинг был на самом низком уровне с 2017‑го: в 2023 году 474 фонда привлекли $66,9 млрд — почти втрое ниже $172,8 млрд, собранных 1340 фондами в 2022 году.

При этом деньги у венчурных капиталистов есть: выделенные, но неразмещенные финансовые резервы (dry powder) находятся на рекордно высоком уровне — $302,8 млрд. Большая их часть лежит без движения в фондах, которые были сформированы в 2021 и 2022 годах.

Наибольшую бодрость сохраняют корпоративные венчурные структуры. По данным Bain, число сделок с участием корпоративных фондов и количество самих фондов выросли, поскольку корпорации активно участвовали в раундах стартапов в сфере ИИ. Управляющие венчурными фондами раздражались из-за того, что у них под носом крупнейшие компании, такие как Amazon, Microsoft или Nvidia, завышали оценки и скупали самые интересные стартапы.

В IV квартале 2023 года в мире насчитывалось 340 корпоративных венчурных структур — больше, чем в 2022‑м, хотя и меньше, чем на пике, в IV квартале 2021 года (406).

Нет выхода

Венчурный рынок — это рынок с выходом из портфельных компаний через более поздние и крупные раунды, M&A или IPO. В 2023 году возможности для выхода сузились. В 2023‑м произошло всего 1129 выходов на общую сумму $61,5 млрд по сравнению с 1990 выходами на $796,8 млрд в рекордном 2021 году.

Слияний и поглощений было довольно много (8351 единица), но крупных сделок на миллиарды долларов — очень мало. Две крупнейшие сделки IV квартала 2023 года — фармацевтическая компания Roche приобрела разработчиков медицинских препаратов Telavant (оценка в $7,3 млрд) и Carmot Therapeutics ($3,1 млрд).

Конвейер IPO сильно замедлился. По данным CB Insights, в 2023 году в мире прошло всего 170 IPO с выходом венчурного капитала из компаний (против 593 в 2021 году). Самое дорогое IPO в IV квартале 2023‑го было у индонезийской компании J&T Express, которую ранее профинансировали фонды Boyu Capital, Tencent и Temasek. Но капитализация все равно оказалась ниже по сравнению с оценкой в 2021 году ($13,5 млрд против $20 млрд).

Когда стартап приобретается крупной компанией или выходит на биржу с оценкой более $1 млрд, предыдущие инвесторы всех этапов выходят из компании и фиксируют (внушительную) прибыль. Но только не в 2023 году, когда многие компании вышли на биржу по ценам значительно ниже оценок последних венчурных раундов.

Самый известный пример — Instacart. Платформа доставки продуктов достигла пиковой оценки в $39 млрд, но несколько раз снижала эту цифру, готовясь к публичному размещению акций в менее головокружительных рыночных условиях. К моменту IPO в сентябре капитализация компании оценивалась в $8,3 млрд (в декабре она была еще меньше — $6,6 млрд). Более 700 частных компаний-единорогов встали в очередь на IPO. Теперь технологические компании, чтобы получить достойную оценку при первичном размещении акций, должны продемонстрировать рост выручки на 20–30% в год и рентабельность EBITDA в 15–20%.

Оценки стоимости продолжают снижаться во всей технологической экосистеме, и это приводит к увеличению количества понижательных раундов (даунраундов). Их доля составляла примерно 8% венчурных сделок в 2022 году и 20% в 2023‑м.

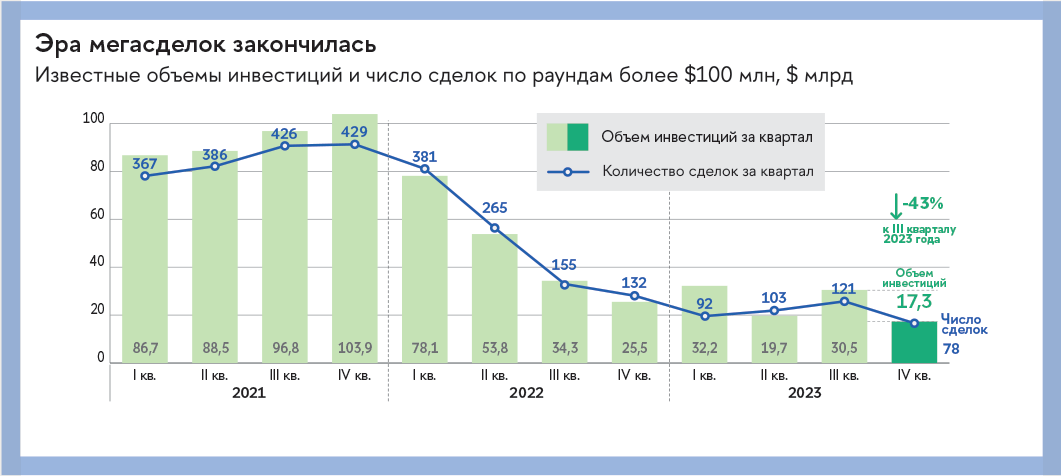

Одним из самых больших потрясений для венчурной системы стало резкое сокращение числа масштабных раундов финансирования (более $100 млн), которые были характерны для 2021 года. Количество мегараундов упало с 429 в I квартале 2021‑го до 78 в том же квартале 2023 года. Крупнейшие сделки года — раунд на $10 млрд от Microsoft в OpenAI и на $6,5 млрд в финтехплатформу Stripeс.

Из-за всех этих трудностей многие управляющие фондами стали расставаться с долями в лучших портфельных компаниях, продавая их со скидками, чтобы получить деньги и вернуть их своим инвесторам, пишет PitchBook. Новый тренд — в прошлом году расцвел вторичный рынок акций стартапов. В сентябре 2023 года компания Industry Ventures анонсировала фонд на $1,45 млрд как раз для скупки вторичных акций стартапов и долей других фондов. Industry Ventures и заработает, и поможет прочим фондам быстро выйти из активов и обрести ликвидность.

Искусственный интеллект

Хотя после бума 2021 года рынок откатился на позиции 2019‑го, ряд перспективных технологий и рыночных ниш все же имеют хорошие шансы на благосклонность венчурных капиталистов в несколько ближайших лет.

Прогноз Crunchbase на 2024 год для инвестиций посевной и ангельской стадий — инвесторы будут вкладываться активнее всего в технологии для здравоохранения с поддержкой ИИ (от диагностики на основе ИИ до фармацевтических исследований и автоматизации администрирования), технологии для строительства (от подбора персонала, агрегаторов закупок материалов до управления разрешительной документацией и проектирования зданий и сооружений), космические технологии (от добычи редких металлов на астероидах до автоматизации операций космических кораблей и проектирования спутников), технологии устойчивого развития, а также в генеративный ИИ.

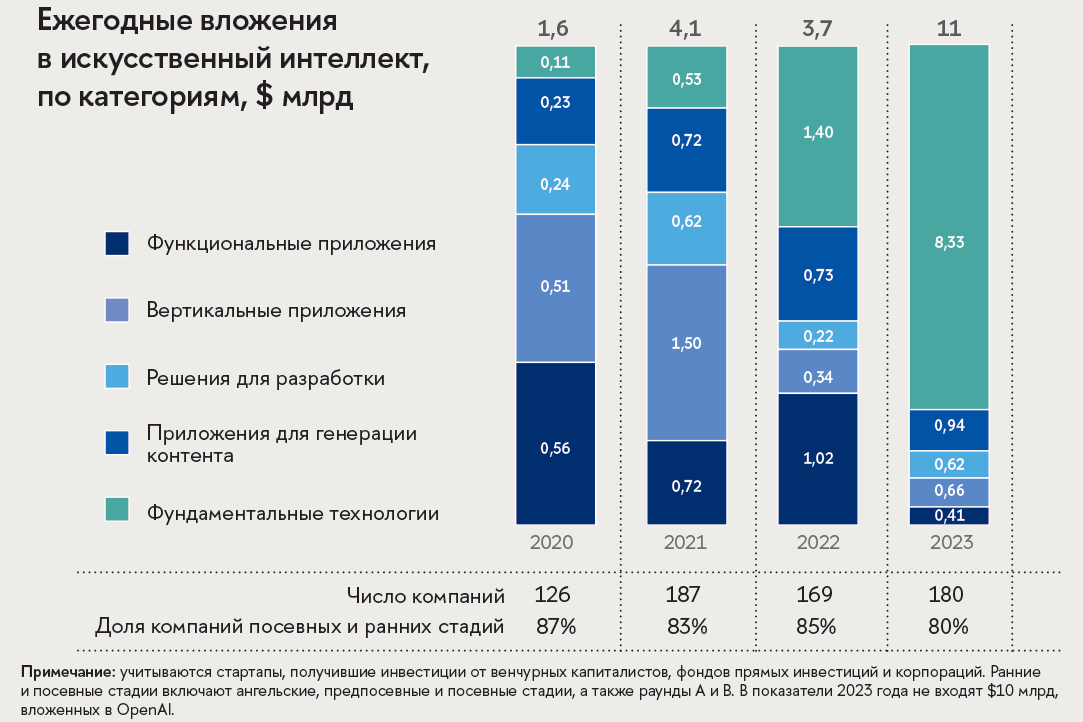

Главный фаворит для инвесторов всех стадий — искусственный интеллект, росту вложений в который не смогла помешать даже венчурная зима. Согласно Crunchbase, финансирование стартапов в области ИИ в 2023 году достигло почти $50 млрд — на 9% больше, чем в 2022‑м. Крупнейшие суммы в 2023 году получили компании OpenAI (от Microsoft), Anthropic (от Google и Amazon) и Inflection AI (от Microsoft, Рейда Хофмана, Билла Гейтса, Эрика Шмидта и Nvidia). В совокупности они привлекли $18 млрд. На долю компаний, занимающихся искусственным интеллектом, пришлось около 20% венчурных сделок и одна треть всех инвестированных венчурных долларов.

Три крупнейшие сделки IV квартала 2023 года — инвестиции в разработчиков больших языковых моделей, причем две компании (Aleph Alpha и Mistral AI) — европейские конкуренты OpenAI.

По данным компании Bain, инвестиции в компании, создающие фундаментальные технологии, в том числе большие языковые модели, резко выросли в 2023 году и не собираются замедляться. Так, из $11 млрд, вложенных в стартапы в области ИИ, две трети ($8,3 млрд) пришлось именно на фундаментальные технологии. Тогда как в 2022 году из $3,7 млрд совокупных инвестиций в ИИ на фундаментальные разработки пришлось меньше трети — $1,4 млрд. А инвестиции в стартапы, занимающиеся функциональными и вертикальными приложениями, напротив, заметно снизились с 2021 года.

Большую ставку на генеративный ИИ сделали китайские технологические компании. Например, Baidu объявила недавно, что ее чат-бот Ernie, конкурент ChatGPT, набрал 100 млн пользователей. А две китайские фирмы, занимающиеся генеративным ИИ, достигли статуса единорога в IV квартале 2023 года: 01.AI и Baichuan AI. Обе разработали большие языковые модели с открытым исходным кодом.

В ближайшие годы разработчики будут экспериментировать с сочетаниями ИИ и других развивающихся технологий (блокчейна, квантовых вычислений, облачных хранилищ и т. д.).

Эксперты также ждут роста инвестиций в стартапы, занимающиеся кибербезопасностью на основе ИИ, потому что по мере развития технологий увеличивается и киберпреступность, а ИИ — отличное подспорье как для специалистов по кибербезопасности, так и для киберпреступников. Растет поток фишинговых атак на умные устройства промышленного интернета вещей — и интерес к стартапам, пытающимся найти способы противодействия этим атакам на основе ИИ.

Устойчивые технологии

Другое перспективное направление — технологии для устойчивого развития. Они делятся на две группы: первая — для сокращения или компенсации выбросов парниковых газов и загрязнения окружающей среды, вторая — производство с использованием экологически чистых материалов и процессов с минимально возможным вредом для природы.

В широком смысле речь идет о ветро- и солнечной энергетике, опреснении воды солнечной энергией, а также о вертикальном земледелии и выращивании растений без почвы и солнечного света (indoor farming). Стартапы также экспериментируют с упаковкой, заменяя традиционный пластик материалами растительного происхождения, а также с технологией переработки электронных и прочих отходов.

В IV квартале 2023 года в сфере устойчивого развития основное внимание инвесторов было направлено на возобновляемые источники энергии (компания Envision Group привлекла раунд С на $1 млрд, Electric Hydrogen — раунд С на $380 млн), а также на экологичную упаковку (компания Footprint получила раунд на $830 млн).

Финансирование стартапов, работающих над технологиями очистки и сохранения воды, по данным Crunchbase, в 2023 году оказалось даже выше, чем в 2021‑м.

Среди крупнейших получателей — американский стартап Gradiant, специализирующийся на очистке сточных вод. На сегодняшний день компания привлекла более $390 млн. Она была основана в Массачусетском технологическом институте в 2013 году, работает над сокращением использования промышленной воды и сбросов сточных вод в различных секторах, включая полупроводниковую, фармацевтическую, горнодобывающую и химическую переработку. По данным Gradiant, 45% мирового потребления воды в настоящее время приходится на промышленность, и 70% сточных вод сбрасываются неочищенными в природу.

Согласно анализу PitchBook, в категории климатических технологий наиболее привлекателен для инвесторов, вкладывающихся в стартапы на посевной и ангельской стадиях, сегмент углеродных технологий (CarbonTech). В группу CarbonTech входят стартапы, занимающиеся улавливанием углекислого газа, и разработчики ПО для измерения и учета выбросов.

Стартапы занимаются строительством заводов и рассчитывают на поддержку венчурных капиталистов. Например, компания по переработке аккумуляторов Redwood Materials и шведская компания H2 Green Steel, в процессе производства стали которой используется водород, полученный из возобновляемой электроэнергии. Компания Fervo Energy в начале 2024 года привлекла $244 млн для нового геотермального проекта.

Виртуальная и дополненная реальность

При слове «метавселенная» венчурные капиталисты в 2023 году морщились — не оправдались надежды, единых открытых развлекательных и образовательных метавселенных не построено, а профинансированные стартапы плохо развиваются и терпят убытки. Тем не менее виртуальная и дополненная реальность остается перспективной и востребованной технологией (наряду с MedTech — направлением вне моды и времени, а также ИИ). Только инвесторы теперь будут вкладываться в конкретные отраслевые ниши.

Например, в VR/AR для безопасности и обороны. Стартап Red 6 привлек в 2023 году $70 млн венчурного капитала от фондов, Lockheed и Boeing. Компания разработала гарнитуру летчика-истребителя дополненной реальности, которую носят во время тренировок и боевых действий. Раньше ни одна AR-система не могла создавать голограммы при ярком солнечном свете и на высоких скоростях, но гарнитура Red на это способна.

VR/AR органично вписывается в здравоохранение — прежде всего как тренировочно-экспериментальная среда для хирургических операций. Компания Оссо VR получила от венчурных инвесторов, в том числе от Tiger Global, $66 млн в раунде С. Occo — ведущая платформа для обучения и оценки хирургических операций в виртуальной реальности. Медицинские работники могут практиковать операции без риска летальных исходов.

Другой стартап — Augmedics спроектировал головной дисплей, который хирург надевает во время операций на позвоночнике. Благодаря такой AR-гарнитуре хирург словно обретает рентгеновское зрение. Компания получила от синдиката инвесторов $82,5 млн в раунде серии D. Это кажется фантастикой, но с помощью системы Xvision Spine от Augmedics было успешно прооперировано более 4 тыс. пациентов.

Технологии VR/AR уже хорошо зарекомендовали себя в корпоративном обучении. Так, европейская компания Gemba разработала новаторские дистанционные мастер-классы для руководителей крупных компаний. Их прошли менеджеры Pfizer, Coca-Cola, Dell и др. VR позволяет руководителям собираться вместе в общем виртуальном пространстве независимо от географического место положения, а затем учиться у признанного эксперта в данной области.

Например, приглашенные докладчики из таких компаний, как Amazon и AstraZeneca, выступят в роли аватаров и обучат других руководителей компаний. Gemba сумела собрать раунд А в $18 млн для дальнейшего совершенствования продукта.

Согласно докладу о промышленных метавселенных Deloitte и MLC, 92% опрошенных производителей уже экспериментируют хотя бы с одним вариантом использования метавселенной и в среднем рассматривают более шести вариантов применения.

Как прогнозирует Deloitte, производители будут реализовывать цифровые умные фабрики и таким образом заложат основу для создания промышленных метавселенных. Производителям также нужны новые цифровые инструменты VR/AR для повышения качества послепродажного обслуживания клиентов, укрепления их лояльности и увеличения кросс-продаж.

Гуманоидная Робототехника

В 2024 году запланирован коммерческий выпуск нескольких новых моделей роботов-гуманоидов, которые похожи на человека и могут выполнять задачи, которыми традиционно занимаются люди на производстве, в логистике и розничной торговле, говорится в обзоре CB Insights.

Всплеск интереса к роботам-гуманоидам вызван достижениями в области искусственного интеллекта, пилотными программами, демонстрирующими коммерческую жизнеспособность, и значительными инвестициями крупных технологических компаний. В частности, разработчики робототехники стремятся к более реалистичному взаимодействию человека и робота, используя большие языковые модели и обработку естественного языка.

Инвестиции в гуманоидную робототехнику в 2021 году составили $582 млн, в 2023‑м они снизились до $262 млн. Но уже в первые месяцы 2024 года был поставлен рекорд, который увеличит общие венчурные инвестиции в 2024‑м минимум втрое по сравнению с 2023 годом — в первую очередь благодаря февральскому раунду серии B компании Fig на $675 млн, в котором приняли участие инвестиционные подразделения Amazon, Intel, Nvidia, Microsoft, OpenAI и Samsung. Достижение Fig заключается в том, что компания использует машинное обучение с подкреплением для роботов-гуманоидов, а не полагается на менее совершенное и более трудоемкое ручное программирование, отмечают аналитики CB Insights.

Точное замедление

В 2024 году венчурные капиталисты будут проявлять интерес к технологиям точного земледелия (Precision AgroTech) в отличие от стартапов других разновидностей AgroTech, которые проходят даунраунды или вовсе банкротятся, считают аналитики PitchBook.

Всего стартапы из этого сектора уже привлекли $8,5 млрд венчурного капитала.

Точное земледелие включает в себя любую технологию, которая помогает повысить урожайность и рентабельность без использования большего количества земли, посевного фонда, сельхозтехники и других ресурсов.

Шестьдесят семь компаний точного земледелия подняли $688 млн в IV квартале 2023 года (почти половину всех венчурных инвестиций в AgroTech).

1. Дроны и аналитика изображений ($3 млрд венчурного финансирования): авиационная технология, которая отслеживает и собирает данные об урожае и распределении ресурсов, а также обнаруживает болезни и вредителей.

2. Программное обеспечение для управления фермерским хозяйством ($2 млрд): торговые площадки, платформы и программное обеспечение для поиска рабочей силы, коммерции и анализа данных.

3. Полевой интернет вещей ($1,1 млрд): интернет вещей, который облегчает контроль урожая, орошение, борьбу с непогодой и вредителями.

4. Робототехника и интеллектуальное полевое оборудование ($2,3 млрд): техника для автоматизации полевых работ, таких как посевная, орошение, прополка и сбор урожая.

Например, каждый из стартапов точного сельского хозяйства Quantum Systems, Pachama и LiveEO, занимающихся дронами и анализом изображений, получил по несколько десятков миллионов долларов венчурного капитала в IV квартале 2023 года. А два агротехнических стартапа в области робототехники — Carbon Robotics и Burro — привлекли средства на поздних стадиях с переподпиской и ростом оценки стоимости в 1,6x и 1,3x соответственно. Это вотум доверия робототехнике в сельском хозяйстве, считают аналитики PitchBook.

Интерес инвесторов объясняется тем, что в точном земледелии объединяется два модных направления 2023–2024 годов: экологичные технологии и генеративный ИИ, отмечают аналитики PitchBook.

________________________

Юлиана Петрова-Вербицкая — руководитель проекта Высшей школы бизнеса НИУ ВШЭ.

Полные версии вы можете приобрести в Издательском доме НИУ ВШЭ