Стабильность по-русски

Департамент операционного менеджмента и логистики Высшей школы бизнеса НИУ ВШЭ недавно завершил детальное исследование цепей поставок российских компаний, начавшееся осенью 2022 года, — «Реконфигурация цепей поставок в новых условиях развития российского бизнеса». В коллектив авторов вошли Геннадий Бродецкий, Виктория Герами, Денис Гусев, Виктор Коданев, Александр Колик и Иван Шидловский.

Основой исследования послужили анализ около 200 академических докладов и публикаций в СМИ, подробные интервью с менеджерами компаний, а также результаты анкетирования более 240 респондентов — менеджеров компаний из различных секторов экономики. 27% респондентов выборки — дистрибуторы, 22% — производители потребительских товаров, 17% — логистические операторы, 14% — промышленные предприятия, 10% — ритейлеры, остальные 10% — компании из других отраслей. Опрос охватил компании самого разного масштаба — от микробизнеса до крупнейших компаний.

Авторы изучали реконфигурацию международных цепей поставок импортных товаров, которую проводили российские компании, чтобы обеспечить стабильность цепей и продолжить обслуживание конечных потребителей в нынешних неопределенных и изменчивых внешних условиях.

Российские предприятия, пишут авторы доклада, столкнулись с беспрецедентным кризисом («идеальным штормом»), когда к затяжной экономической рецессии добавилась пандемия, разрушившая товарные отношения и цепи поставок, а также санкции против российского бизнеса. И для них резко обрела актуальность задача повышения стабильности цепей поставок (supply chain resilience, другое название этого понятия — «устойчивость»).

Реконфигурация подразумевает, что компания выбирает стратегию функционирования цепи поставок в новых условиях, согласно ей меняет структуру цепи, функции отдельных участников, а также принимает комплекс дополнительных мер по обеспечению стабильности.

Реконфигурация — комплексное начинание, отмечается в докладе: она включает перестройку партнерских отношений в логистике, освоение новых транспортных коридоров и технологий транспортировки, изменение системы управления запасами, глубокое обновление информационного и финансового обеспечения цепей поставок.

Авторы выясняли, с какими трудностями столкнулись российские компании, какие стратегии повышения стабильности цепей выбрали и какие экстренные, средне- и долгосрочные меры приняли.

Трудности российских компаний

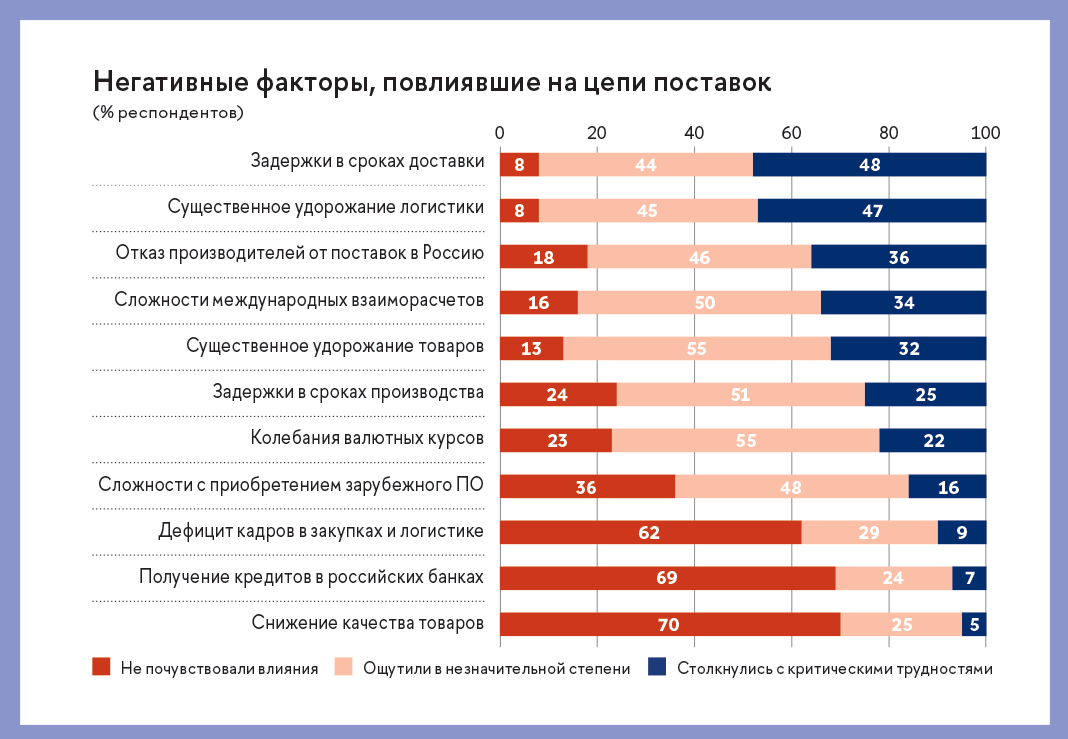

Отказ иностранных компаний от поставок, уход иностранных производителей с российского рынка и удорожание импортных товаров, как выяснилось, не самые значимые проблемы для российских предприятий. Наиболее существенное влияние на международные цепи поставок респондентов оказывают значительное увеличение сроков поставки и удорожание логистических услуг. Потому что кризис затронул все без исключения международные цепи поставок, в том числе те, которые обеспечивают импорт от надежных поставщиков из дружественных стран. А вот проблема снижения качества товаров (как результат применения параллельного импорта или импортозамещения) сейчас не является приоритетной для респондентов. Хотя ее значимость может возрасти через определенное время, когда начнет вырабатываться ресурс новых комплектующих и станут проявляться дефекты товаров, получаемых от альтернативных поставщиков.

Значительное увеличение времени выполнения заказов и снижение показателей пунктуальности поставок — следствие как задержек поставки товаров от отправителя, так и затруднений в пути движения товара. В частности, задержки обусловлены антиковидными ограничениями, дефицитом транспортных мощностей, усложнением контрольных процедур, трудностями оплаты, случаями мошенничества и др.

Авторы доклада приводят примеры: по сообщению российской пивоваренной компании, товары, которые ранее поставлялись из Италии за семь дней, сейчас находятся в пути несколько недель. Горнодобывающая компания отмечает увеличение сроков поставки запчастей из США на три месяца. Доставка товара автомобильным транспортом из Берлина в Москву в начале 2022 года выполнялась за пять дней, а при организации доставки того же товара по схеме параллельного импорта через территории третьих стран срок увеличился до 40 дней.

Главной проблемой для бизнеса является даже не возрастание сроков поставок как таковое, а непредсказуемость фактических сроков выполнения заказов. Надежность глобальной логистики уменьшилась, характерный индикатор — снижение пунктуальности работы контейнерных линий (оценивается по числу судов, прибывших по расписанию). Если в 2019 году он составлял примерно 80%, то в июне 2022 года — лишь 40%. Для 55,9% промышленных предприятий, опрошенных ВШБ, увеличившиеся сроки выполнения заказов стали критически важным фактором.

Удорожание логистических услуг. Стоимость транспортировки грузов и сопутствующие затраты увеличились на отдельных направлениях на десятки процентов, на других — в несколько раз. Если же импортируемый товар включен в санкционные списки и доставка осуществляется по схеме параллельного импорта, транспортировка становится еще дороже. Для 56,6% производителей потребительских товаров рост дороговизны логистики стал критически важным фактором, по данным опроса ВШБ.

Отказ иностранных компаний от поставок

Иностранные поставщики отказываются от поставок в Россию и уходят с рынка из-за боязни расширения санкций на производимые ими товары, либо они опасаются расширительных трактовок ранее введенных санкций. Некоторые компании, продукция которых не подпала под санкции, отказались от сотрудничества с российскими партнерами по идеологическим соображениям. В то же время в недружественных странах есть и такие поставщики, которые активно разрабатывают схемы поставок своей продукции в Россию в обход санкций.

Санкционные запреты могут оказывать на российских импортеров и опосредованное влияние, когда они переходят на работу с поставщиками из дружественных стран или из России, но продукция новых партнеров также содержит «санкционные компоненты». Только для 30% дистрибуторов и 32,1% производителей потребительских товаров отказ иностранных компаний от поставок в Россию оказался критически важным фактором. Сильнее всего пострадала от него промышленность. Отказ иностранных поставщиков от работы с Россией имел критическую важность для 47% респондентов — промышленных предприятий.

Три стратегии реконфигурации

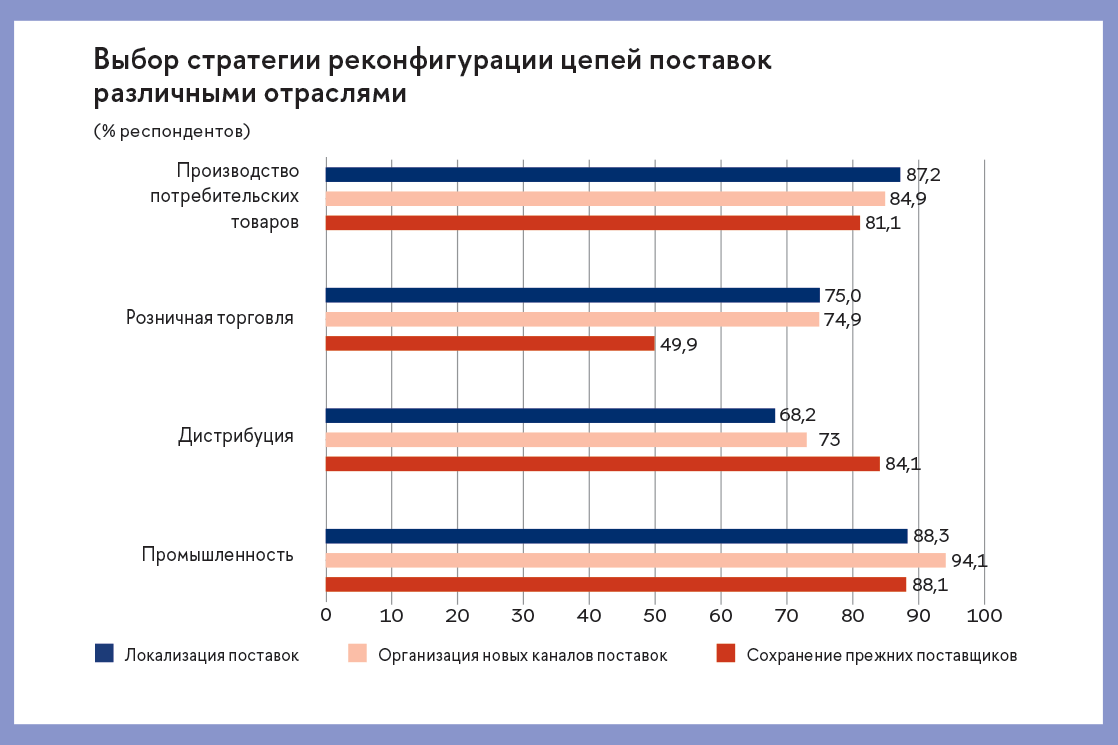

Российские компании, отмечают авторы доклада, избрали три основные стратегии реконфигурации цепей поставок импорта.

- Организация альтернативных вариантов поставки: компания сохраняет прежнего поставщика, однако вынужденно ищет новых посредников, новые маршруты транспортировки, новые варианты оформления сделок и т. д. Ее реализуют 81% опрошенных российских компаний.

- Организация новых международных каналов поставки: поиск новых иностранных поставщиков и построение новых цепей, обеспечивающих поставки товаров от них (83%).

- Локализация поставок: поиск отечественного поставщика необходимой продукции либо создание соответствующего производства в России (80%). Предприятия бьются на всех трех фронтах одновременно, показал опрос ВШБ. Только 10,7% респондентов реализуют лишь одну стратегию, а 68,6% — все три стратегии одновременно.

Альтернативные варианты

Российская компания продолжает официальное сотрудничество с прежним поставщиком, но по-новому и меняет конфигурацию цепи поставок. Эта стратегия в наибольшей степени характерна для промышленных предприятий и производителей потребительских товаров. У них выше всего зависимость от уникальных или высокотехнологичных импортных комплектующих.

Предприятия исполняют эту стратегию разными способами. Одни ищут более надежные маршруты транспортировки ввозимых товаров через третьи страны, потому что пользоваться прежним маршрутом уже невозможно (из-за санкций в транспортном секторе, отказа отдельных стран от транзита товаров в Россию). Создание таких маршрутов сопряжено с увеличением сроков и стоимости доставки в несколько раз. По выражению одного из руководителей службы логистики крупной розничной сети, рыба, которая раньше за два дня доставлялась из Турции через Украину, сейчас везется через шесть стран за восемь дней.

Другие компании делают ставку на разрешенный параллельный импорт — поставку в Россию оригинальных товаров иностранных производителей без участия представителей производителя и уполномоченных им официальных посредников. Это временная мера правительства, применяемая в ручном режиме, то есть без изменения законодательства. Потребовалось определенное время для выработки процедур таможенного оформления и отладки документооборота. Усложнившиеся процедуры в сочетании с дополнительными проблемами (неплатежи, невозвраты и т. д.) заставили многих импортеров, которые ранее закупали товары по прямым контрактам с вендорами, обратиться к услугам посредников. Такие компании обеспечивают оплату товаров, сертификацию и таможенное оформление, отвечают за доставку. Услуги таких посредников могут стоить до 20% от цены товара.

Значительное распространение получили также разнообразные варианты реэкспорта товаров через посреднические структуры из третьих стран. Эти варианты, основанные на формировании сложных реальных или фиктивных маршрутов перевозки и столь же непростых схем документирования, живут обычно очень недолго, а иногда создаются вообще ради одной-единственной сделки.

Наконец, некоторые компании практикуют псевдорусификацию товара. Российская компания закупает не готовый товар, а полный сборочный комплект его деталей и узлов, часто у разных посредников. Затем эти комплектующие поступают в Россию и собираются уже как российское изделие. Большой недостаток этого способа — утрата гарантий и технической поддержки оригинального производителя, отмечают авторы доклада.

Многие предприятия считают большинство способов альтернативных поставок от прежних поставщиков временными решениями. Причина заключается в их высокой уязвимости к новым внешним изменениям — к новым санкциям, смене политики отдельных иностранных государств и компаний, — в недостаточной надежности задействованных в цепях поставок новых бизнес-структур и т. д.

В целом успех альтернативных вариантов поставки и применяемая при этом модель в значительной степени зависят от позиции иностранной компании: поддерживает ли она санкции активно, занимает ли нейтральную позицию либо заинтересована в продолжении сотрудничества с российским заказчиком.

Новые международные каналы

В цепь поставок включается новый иностранный поставщик (обычно из дружественной страны) взамен предыдущего, который не может или не хочет выполнять свои обязательства из-за санкций. Анкетирование показало, что данная стратегия наиболее характерна для производственных компаний. В англоязычной литературе подобный подход иногда носит название nearshoring. Журнал The Economist определяет это понятие как перемещение производства из очень дорогих (с точки зрения поставок) и далеких стран в территориально близкие и дешевые страны. Многие крупные компании в мире практикуют этот подход для стабилизации цепей поставок. Во время пандемии начала расти популярность стратегии «Китай + 1». Суть ее в том, что для огромного числа зарубежных предприятий Китай по-прежнему остается местом дислокации большинства поставщиков, но часть закупок постепенно переводится в другие страны, например в государства АСЕАН (Вьетнам, Таиланд, Малайзия, Индонезия, Филиппины, Сингапур) или Индию.

При выборе новой страны-поставщика принципиальным вопросом является исключение риска прекращения поставок. Поставщик должен обеспечивать приемлемое качество продукции, а цепь поставок — оставаться стабильной. Основными странами и регионами поиска новых поставщиков для России как альтернативы компаниям из западных стран стали Китай, Индия и Турция.

Осложняет выполнение этой стратегии угроза вторичных санкций. Даже в дружественных странах многие компании имеют связи с американским и западноевропейским бизнесом или банками и действуют с оглядкой на возможность применения к ним санкций из-за поставок в Россию. В первую очередь это относится к крупным брендам и компаниям, имеющим акционеров из недружественных России стран. Ситуация упрощается, в случае если российский импортер является частью международного консорциума. «Наша компания — часть корпорации, у нее есть порядка 30–40 заводов в Китае, и они помогли нам найти поставщиков по ряду позиций», — рассказал один из респондентов.

Локализация поставок

Речь идет об импортозамещении, столь нужном сейчас. Примером выбора стратегии локализации поставок является одна из российских логистических компаний. Одним из ее главных проектов в 2022 году должна была стать роботизация складов. Ожидалось, что это перевело бы компанию в высшую лигу игроков логистического рынка, поставив на одну ступень с Amazon, DHL, Decathlon и другими, которые уже используют роботов на складах. Однако в начале марта 2022 года стоимость роботов резко возросла, а вскоре поставщики этой техники закрыли российские представительства. У компании было три варианта действий. Первый — консервативный — означал отказ от вложений в новые технологии, экономию бюджета, направление имеющихся средств на увеличение финансовой подушки безопасности.

Второй вариант — найти альтернативного зарубежного поставщика. Уже в апреле курсы иностранных валют стали снижаться, и покупка роботов за рубежом казалась вполне реальной. Но приобрести и ввезти в Россию технику становилось все сложнее; западные поставщики массово задерживали отгрузки по уже оплаченным контрактам. На параллельный импорт не было надежды, потому что робототехника требует наладки, контроля, регулярного сервисного и гарантийного обслуживания, а товары, купленные по схеме параллельного импорта, лишены таких гарантий и поддержки производителя.

Компания рискнула и выбрала третий сценарий — разработать нужную технологию своими силами. Она нашла отечественный стартап, занимающийся складскими роботами. Было принято решение о создании складского робота совместными усилиями двух компаний. Логистическая компания взяла на себя расходы на создание опытного образца и использование своего опыта для создания продукта, отвечающего требованиям рынка. Таким образом, компания нашла решение, которое позволило обойти конкурентов, приостановивших проекты технического переоснащения.

По словам одного из проинтервьюированных менеджеров, идеальный вариант локализации — иметь российского поставщика, который использует отечественные компоненты (импортные опятьтаки создают риск вторичных санкций). Однако это возможно лишь для немногих видов продукции и цепей поставок. Для большинства компаний локализация будет в тех или иных формах сочетаться с другими стратегиями, говорится в аналитическом докладе ВШБ.

Экстренные меры

Какую бы стратегию ни избрало предприятие, оно реализует более или менее одинаковый набор экстренных, средне- и долгосрочных мер стабилизации цепей поставок.

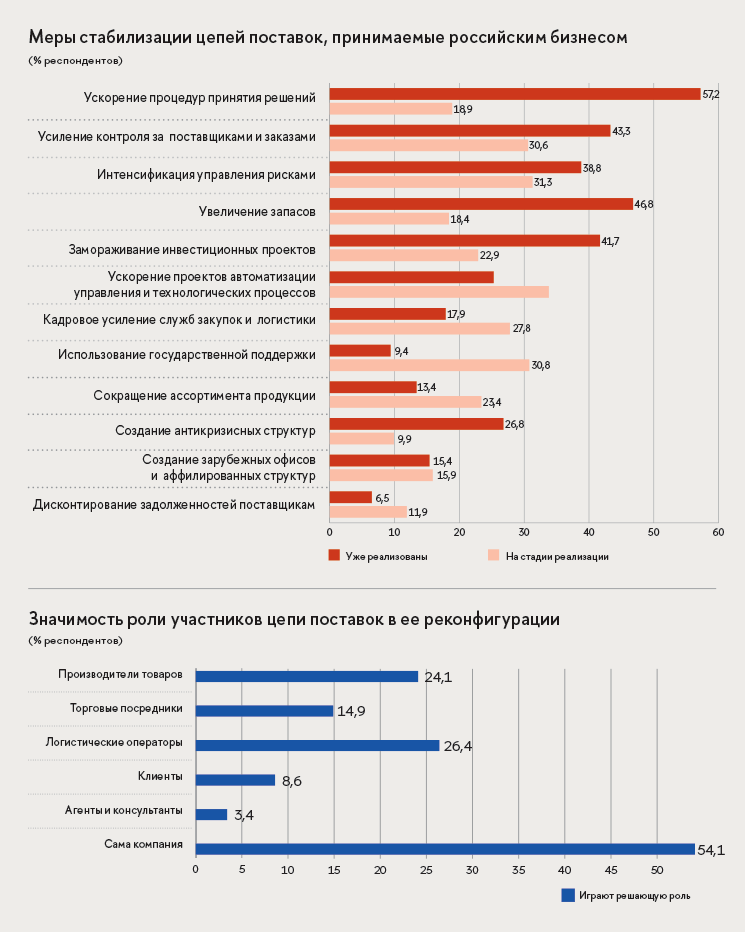

Экстренные меры были направлены на предотвращение или минимизацию потерь в первые недели или месяцы после наступления кризисов. Примеры: создание антикризисных штабов, экстренные закупки в максимально возможных объемах, заморозка неактуальных инвестиционных проектов, дисконтирование платежей поставщикам, отказавшимся от сотрудничества.

Создание антикризисных структур. Антикризисные штабы, рабочие группы, постоянно действующие совещания были созданы многими компаниями — прежде всего чтобы ускорить принятие управленческих решений в цепях поставок в наиболее острый период. «Создали платежный комитет, работает до сих пор ежедневно. Создана сокращенная цепочка принятия решений по санкционному оборудованию», — рассказал один из респондентов. О создании антикризисных структур сообщили 26,8% респондентов. Некоторые компании в течение 2022 года успели не только организовать, но и реорганизовать такие структуры — «создали антикризисные рабочие группы в ключевых подразделениях, потом объединили их в новую единую команду». Антикризисные структуры входят в комплекс мер для ускорения принятия решений в цепях поставок. В перспективе подобные структуры и упреждающие антикризисные стратегии управления бизнесом должны стать элементом обновленной корпоративной культуры.

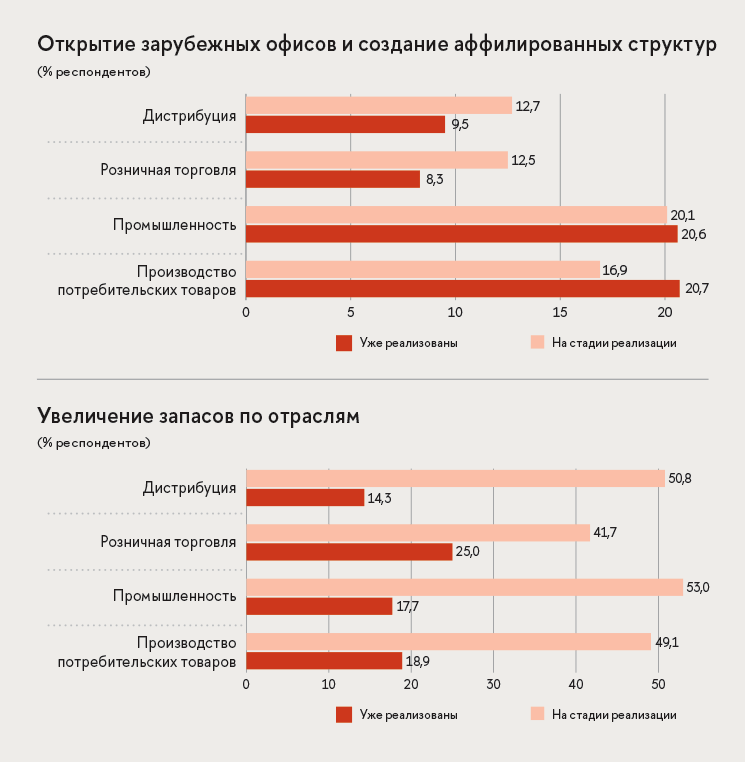

Увеличение запасов — одна из самых популярных тенденций в кризисные времена. Много лет компании планомерно минимизировали запасы, чтобы повысить эффективность цепей поставок. Но в кризисные периоды стабильность сумели сохранить в первую очередь те компании, которые в свое время «успели затариться — и очень сильно». «Закупили все, что сумели, кое-что — сразу чуть ли не до 2025 года», — рассказал респондент ВШБ. Неограниченное наращивание запасов сейчас часто характеризуют как переход от модели just in time (точно вовремя) к модели just in case (на всякий случай). Запасы накапливают компании любых размеров и отраслей. На момент опроса 46,8% респондентов уже нарастили запасы. Но критерии и механизмы управления запасами будут корректироваться. Если на первом этапе санкционного кризиса характерным решением было наращивание запасов до максимально возможного уровня, то в дальнейшем следует ожидать системной корректировки механизмов и критериев управления запасами и пересмотра системы соответствующих нормативов. Тем не менее запасы и в дальнейшем будут избыточными, предполагают авторы доклада.

Заморозка неактуальных инвестиционных проектов. Бизнес считает таковыми прежде всего экспериментальные и высокорисковые проекты. Так, одним из наиболее заметных событий на отечественном рынке «последней мили» стало объявление о завершении работы логистического сервиса Ozon Rocket, который для Ozon являлся экспериментальным сегментом работы. 41,7% респондентов сообщили о приостановке неактуальных инвестиционных проектов; 22,9% готовят такие решения. В острый период санкционного кризиса замораживались проекты, не связанные с обеспечением выживания и стабилизации, а в перспективе следует ожидать общего пересмотра перечня инвестиционных приоритетов.

Дисконтирование задолженности поставщикам. Некоторые компании в первые дни санкционного кризиса немедленно остановили все платежи иностранным поставщикам, ожидая прояснения ситуации. Лишь к концу года компания начала выборочно гасить долги перед поставщиками, рассказал ВШБ один из респондентов. Она дисконтировала задолженность перед иностранными вендорами — поставщики не протестовали, потому что были рады получить хоть какието деньги. Одновременно компания выставила максимальные штрафы уходящим партнерам, сообщил респондент.

Дисконтирование задолженности подразумевает произвольное уменьшение компанией-покупателем имеющейся задолженности иностранному поставщику, отказавшемуся от сотрудничества. Это своего рода контрсанкция в отношении поставщика (особенно если он прекратил поставки не из-за форс-мажора, а по идеологическим соображениям). Однако такой мерой все же воспользовались немногие — лишь 6,5% компаний-респондентов, а 11,9% сообщили о том, что готовятся ее применить. Чаще всего дисконтирование своей задолженности практиковали компании, непосредственно взаимодействующие с зарубежными поставщиками, — производители и дистрибуторы.

Среднесрочные меры

Это меры переходного периода, сопровождающие и поддерживающие процесс реконфигурации. К ним относятся ускорение процедур принятия решений, создание зарубежных офисов, реализация определенных инвестиционных проектов, сокращение ассортимента продукции, использование мер государственной поддержки.

Ускорение процедур принятия решений стало, согласно результатам опроса, наиболее распространенной стабилизационной мерой среднесрочного периода: 57,2% респондентов реализовали данную меру на момент проведения опроса; 18,9% осуществляли ее реализацию. На начальной, самой острой, фазе кризиса многие компании перевели принятие решений в ручной режим, действуя в обход формально установленных процедур, постоянно корректируя планы и решения о закупках. Но и позже стратегическая потребность в ускорении реагирования на изменения ситуации была очевидной. Судя по словам респондентов, повсеместно происходит пересмотр регламентов и процедур принятия решений, а также модернизация и автоматизация процессов. В некоторых интервью отмечалась тенденция к упрощению — отказу от ряда промежуточных этапов, согласований и других элементов процедур, которые, как стало ясно в кризисной ситуации, не были столь уж необходимыми, но часто занимали много времени. Тенденция к ускорению принятия решений затронула не только операционную деятельность, но и перестройку структуры бизнеса. «Провели реструктуризацию логистики, закрыли 43 склада, оставили лишь 20 складов, включая 10 хабов, отказались от единого 3PL-провайдера, четыре склада перевели на новых операторов, перекроили систему выдачу запасных частей, то есть фактически провели тихую логистическую реформу», — рассказал один из респондентов ВШБ.

Создание зарубежных офисов или аффилированных структур. К этой мере прибегали как компании, стремящиеся сохранить прежних поставщиков, так и представители бизнеса, которые нашли новых партнеров в дружественных странах. На момент анкетирования 15,4% респондентов уже реализовали данную меру, 15,9% находились на стадии ее реализации.

Опрос показал, что создание зарубежных офисов более характерно для компаний производственных сегментов. Данная мера гораздо более действенная, нежели дистанционное взаимодействие с партнерами на зарубежном рынке, хотя и гораздо более затратная. Численность зарубежного офиса может варьироваться от одного сотрудника до команды, включающей закупщиков, инспекторов, инженеров и т. д. В перспективе эта мера будет использоваться для повышения эффективности решений в закупках и логистике, а также контроля за состоянием поставщиков и заказов.

Сокращение ассортимента продукции. Корректировка продуктового портфеля, которую проводят в настоящее время многие компании, связана как с ограничениями поставок импортных комплектующих, так и со снижением платежеспособного спроса. Результатом корректировки является либо сокращение производственной линейки того или иного товара, либо отказ от его производства или реализации. Так, «АвтоВАЗ», столкнувшись с нехваткой импортных лакокрасочных материалов, временно перешел на выпуск автомобилей Lada только в белом, черном и темно-зеленом цветах. В целом 13,4% респондентов прибегли к этой мере, 23,4% — занимаются ее реализацией. Наиболее значительное сокращение ассортимента, согласно результатам опроса, произошло в производстве быстро оборачиваемых потребительских товаров. Уменьшение ассортимента не усиливает рыночные позиции бизнеса и является в значительной степени вынужденной мерой. Вместе с тем некоторые ритейлеры видят в этой ситуации новые возможности, развивая формат жестких дискаунтеров. По такому пути идут, в частности, сети «Лента», «Пятерочка», «Магнит». Эффект достигается за счет «складской» выкладки товаров, использования «холодных комнат» вместо торговых холодильников, касс самообслуживания. Ограниченный ассортимент в сочетании с высоким объемом продаж должны при этом обеспечить высокий средний чек.

Ускорение реализации отдельных инвестиционных проектов. Некоторые компании ускорили реализацию проектов, которые могли бы обеспечить выживание и стабилизацию, а в перспективе — повысить конкурентоспособность бизнеса в новых условиях. Основное место среди реализуемых в кризисный период инвестиционных проектов занимают те, которые направлены на усиление мониторинга, ИT-поддержку принятия управленческих решений, а также на автоматизацию ключевых технологических процессов. На момент проведения опроса 25,3% респондентов ускорили реализацию ряда инвестиционных проектов, 33,8% находились на стадии реализации данной меры.

Долгосрочные меры

К долгосрочным мерам относятся ужесточение контроля за поставщиками и за состоянием заказов, интенсификация управления рисками, кадровое усиление служб закупок и логистики, изменение состава участников цепей поставок.

Усиление контроля за поставщиками и состоянием заказов. Фундаментальным условием эффективности цепей поставок традиционно считалось единое управление. Однако за годы относительно спокойного развития многие цепи поставок перестали быть достаточно хорошо наблюдаемыми и контролируемыми менеджментом. В прежние годы было достаточно «раз в полгода обзвонить поставщиков и убедиться, что у них все в порядке». В кризисы многие компании радикально изменили систему информационного взаимодействия с партнерами. В одном из источников новая процедура информационного взаимодействия описывается следующим образом: «Завод ежедневно информирует нас о наличии товара и сроках изготовления, новых правилах, процессах, запросах в связи с санкциями. Мы пересмотрели АВС-классификацию и бронируем с заводом комплектующие для производства; даем партнерам честную обратную связь в случае увеличения сроков поставки; предлагаем альтернативные варианты по составу проекта в случае длинных сроков поставки. Партнеры в ответ поддерживают максимально необходимый складской запас нашего оборудования для своих клиентов; предоставляют информацию об остатках основных позиций товара на складах; находятся в постоянном диалоге с нами, информируя о своих потребностях, спросе на рынке, статусах проектов и планах закупок». 43,3% респондентов сообщили о реализации данной меры, 30,6% — о проведении работы по ее реализации.

Интенсификация управления рисками. Один из уроков «ковидного кризиса» заключался в том, что управление рисками дает эффект только при системном ведении этой работы. 38,8% респондентов сообщили, что действия по интенсификации управления рисками уже предприняты, 31,3% — реализуют те или иные отдельные меры. В перспективе большинство компаний перейдут к разработке системных планов антикризисных мероприятий, причем акцент будет делаться на проактивные антикризисные стратегии.

Кадровое усиление служб закупок и логистики. Кризисная ситуация изменила требования к кадровому обеспечению подразделений, связанных с управлением цепями поставок, логистикой, закупками. Опрос показал, что 17,9% респондентов расширили штат служб закупок и логистики, а 27,8% собираются это сделать.

Результаты усилий

Как показало исследование, большинство предприятий — 66,2% — решили основные задачи реконфигурации. Но полностью удовлетворены результатами лишь 13,4% респондентов. Еще 14,4% продолжают поиск решений для стабилизации цепей поставок.

Исследователи отнесли респондентов, которые решили все или основные задачи реконфигурации цепей поставок, к более успешным компаниям. А тех, кто до сих пор ищет решения, — к менее успешным.

Компании, более успешные в реконфигурации цепей поставок, задействуют больше стабилизационных мер, чем менее успешные. Наиболее значительные их отличия от менее успешных компаний:

- преимущественная реализация стратегий, связанных с сохранением существующих или поиском новых зарубежных поставщиков (в противовес стратегии локализации поставок);

- создание зарубежных офисов или аффилированных структур для поддержки цепей поставок;

- усиление контроля за состоянием поставщиков и заказов;

- ускорение реализации инновационных проектов, направленных на стабилизацию цепей поставок. Успех реконфигурации цепей поставок зависит от масштаба бизнеса. Более крупные компании решают задачи реконфигурации цепей поставок относительно успешнее, говорится в докладе Высшей школы бизнеса.

Полные версии вы можете приобрести в Издательском доме НИУ ВШЭ