Умное производство

.png)

Клаус Шваб, президент Всемирного экономического форума, написал книгу о четвертой промышленной революции, наступление которой ознаменовало создание материальных ценностей на умных предприятиях с помощью высоких технологий. Напомним, что первую промышленную революцию связывают с широким применением высококачественной стали и развитием железных дорог, вторую — с эрой электричества и поточных линий, а третью — с приходом в производство компьютеров и электроники. Синоним нынешней революционной трансформации промышленности —Индустрия 4.0, в которой сочетаются умное оборудование, расширенная автоматизация, продвинутая аналитика и цифровые двойники.

Все эти инструменты призваны повысить эффективность труда и производственного предприятия в целом. В пространстве нового умного завода киберфизические устройства непрерывно мониторят и анализируют процессы, поддерживают автоматическое управление и системы принятия решений, а иногда полностью берут управление на себя. Конкурентные преимущества цифрового завода связаны с оптимизацией на основе анализа данных и автоматов, а также со сквозной интеграцией данных внутри предприятия, с поставщиками и клиентами. Внедряя технологии Индустрии 4.0, организация может получить выигрыш сразу по нескольким позициям, включая:

- более быстрое и дешевое производство;

- легкость изготовления и поставки по запросу, в том числе небольших партий продуктов;

- настраиваемые под нужды клиента дизайн, материалы и доставка;

- полный контроль комплектующих и материалов;

- улучшение качества и снижение выбросов за счет контроля физических характеристик изделий и рабочих помещений;

- возможность развития не только самого продукта, но и связанных с его производством услуг и знаний;

- устойчивые модели повторного использования, восстановления и перепрофилирования продукта — переход от линейного производства к экономике замкнутого цикла (circular economy);

- превращение в надежного партнера в цифровой цепочке снабжения (необходимо помнить об информационной безопасности как процессов, так и продуктов);

- безлюдное производство, роботы и беспилотный транспорт.

В Индустрии 4.0 всегда задействованы прорывные технологии: большие данные, геопривязка и географические информационные системы (ГИС), искусственный интеллект, облачные вычисления и «все как услуга» (XaaS), роботизированная автоматизация процессов (RPA), блокчейн, передача данных между устройствами (интернет вещей — IoT), аддитивное производство. Однако вряд ли на каком‑либо заводе можно встретить все эти технологии сразу: каждый выберет из общего стека те, которые в наибольшей степени соответствуют стратегии компании. Скажем, на заводе Siemens EWA, производящем электронику, использованы такие элементы Индустрии 4.0, как коботы (легкие роботы), 3D-печать, обеспечивающие безопасность и качество цифровые двойники, беспилотные тележки и форклифты. На общей платформе интернета вещей MindSphere Siemens ИИ-решения помогают операторам заранее выявлять риски, а также планировать техобслуживание и ремонт. Siemens инвестирует и в собственную платформу Industrial Edge, на которой собраны решения по софту, железу и коннективности для промышленных применений.

Ускоренная цифровизация промышленности стала возможной благодаря снижению затрат на компьютерные мощности, хранение и передачу данных (в удельном выражении). Рост числа источников, объема и сложности данных, считываемых с датчиков промышленного оборудования, требует применения мощных информационных технологий, которые работают в локальной, облачной или гибридной среде.

В отчете Emergen Technologies названы топ‑10 ведущих поставщиков комплексных решений для цифровых заводов: это компании Bosch, General Electric, Siemens, Mitsubishi Electric, Honeywell International, Schneider Electric, ABB, DXC, Yokogawa Electric и польская Fideltronik. Каждая из них добилась выдающихся успехов в цифровой трансформации собственных производств и, значит, разрабатывая решения для своих клиентов, может опереться на собственный опыт.

По данным Emergen Technologies3, объем рынка решений по умным производствам в 2020 году составил $259,63 млрд. Прогнозное значение на 2028 год — $589,98 млрд с годовым ростом CAGR на 12,4% с 2021 по 2028 год.

Совсем другие цифры продаж приведены в докладе Mordor Intelligence4 — здесь объем рынка в 2023 году оценен в $123 млрд. В этом докладе рынок сегментирован по конкретным технологиям, применяемым на цифровых заводах: программно-логические контроллеры (PLC), централизованные системы контроля и управления всей системой (SCADA), ERP, системы распределенного контроля (DCS), интерфейсы человек — машина (HMI), управление жизненным циклом продукта (PLM), системы управления производством (MES) и компонентная база (машинное зрение, устройства контроля, роботы, сенсоры, устройства коммуникации. Авторы доклада прогнозируют, что наибольший прирост умное производство продемонстрирует в автомобилестроении.

Близкие цифры у Markets and Markets (см.врез «Размер рынка умного производства» справа). Авторы доклада считают главными драйверами этого рынка решения, снижающие себестоимость: умное управление активами, которое позволяет на основе данных прогнозировать отказы и снизить простой, а также цифровые двойники, удешевляющие любые изменения путем компьютерного моделирования.

Вызовом для Индустрии 4.0 остается несогласованность: у производителей оборудования свои системы коннективности, а у интеграторов, собирающих все данные воедино, свои протоколы. Стандартов для всего этого еще нет. Но главной и пока непреодолимой трудностью развития цифрового производства, по мнению авторов доклада, остается дефицит компетентных кадров во всем мире.

Различия в цифрах между данными разных исследовательских агентств, видимо, связаны с разным составом учитываемых ими технологий. Из этого можно заключить, что исследователи по‑разному понимают, какие именно технологии делают фабрику умной. В любом случае каждая компания находит свой уникальный путь в четвертой промышленной революции, внедряя тот набор решений, который наилучшим образом воплотит ее стратегию.

Промышленные «маяки»

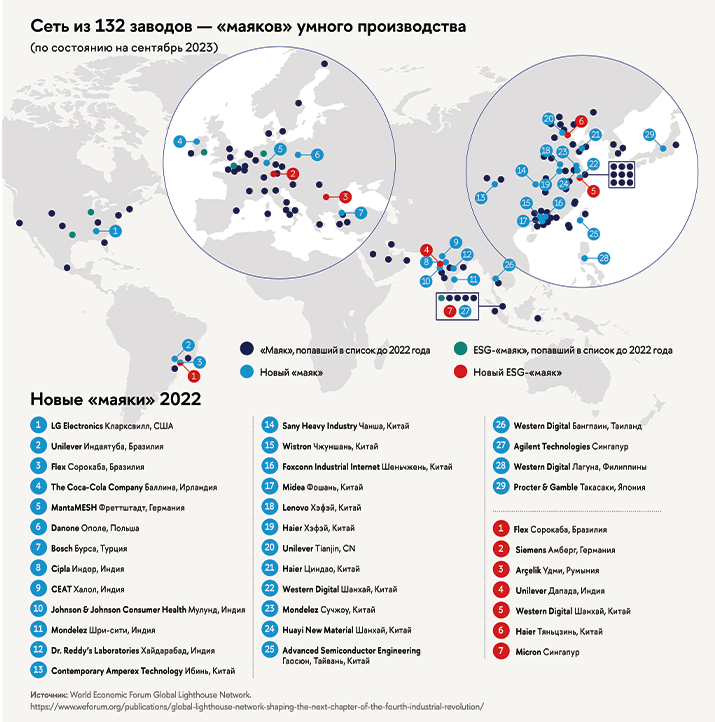

Начиная с 2018 года Всемирный экономический форум (ВЭФ) вместе с компанией McKinsey ведет мониторинг предприятий, которые дальше прочих продвинулись по траектории четвертой промышленной революции. Эти передовые фирмы называют «маяками». На их заводах внедрение расширенной автоматизации и мощной аналитики привело к значительным успехам: финансовые, операционные или ESG‑показатели выросли на десятки процентов.

Сейчас перед бизнесом стоит новый рубеж: компании осознают, что им необходимо масштабировать успех — распространить на все свои производства и за их контуры те продвинутые технологии, которые показали заметный прирост эффективности на отдельных заводах или цехах. К решению этой задачи компании готовы приступить, невзирая на нынешние глобальные вызовы: климатические катастрофы, взлет цен на энергоносители, кадровый голод, инфляцию и нарушение цепочек поставок.

Оказалось, однако, что сам процесс масштабирования по‑разному представляют себе компании‑ «маяки» и те, кто пока продвинулся меньше. Отчасти это связано с разными стартовыми условиями: предприятия‑«маяки» в среднем считают цифровыми передовиками 20% своих производственных цепочек, а среди «ведомых» этот показатель составляет примерно 7%. Отсюда и разные цели: первым надо пройти путь от локального успеха к глобальному, распространив достижения четвертой промышленной революции на каждую свою фабрику, цепочку поставок и сбыт, а вторым — отработать стек решений и убедить стейкхолдеров в необратимости цифровой траектории. Своими главными стратегическими приоритетами компании из списка «маяков» называют производительность, экологичность и стойкость, причем относи‑ тельный вес второго и третьего приоритетов со временем повышается. Среди компаний, пополнивших «высшую лигу» в 2022 году, многие добились выдающихся успехов именно в устойчивом развитии и способности справляться с рисками и угрозами, пишут авторы статьи.

Опрошенные «ведомые» главным препятствием в цифровой трансформации считают отсутствие сильного лидерства и инвестиций, а «маяки» в первую очередь говорят о трудностях построения «революционной» стратегии в масштабах всего предприятия. Если «ведомые» смогут перенимать опыт передовых, то четвертая промышленная революция в целом ускорится, полагают авторы статьи.

К сентябрю 2023 ВЭФ включил в список маяков 132 завода, среди которых больше всего производителей электроники и других высокотехнологичных товаров. Каждый год список пополняется; онлайн‑заявка на сайте ВЭФа. Сейчас «сверхумные» предприятия есть и в индустриях бытовой техники, медицины и фармацевтики, а также у компаний онлайн‑ торговли, логистики и непрерывного производства (нефть, сталь, химия). Все это известнейшие мировые бренды; некоторые представлены в списке «маяков» одним, а некоторые — несколькими умными заводами. Так, у нефтяной компании Saudi Aramco есть три цифровых производства, все в Саудовской Аравии, а у Unilever — шесть (в Индии, Эмиратах, Китае и Бразилии). Корейская LG Electronics выстроила умное производство не только в Корее, но и в США, а немецкая Henkel — в Германии, Испании и Мексике. Procter & Gamble тоже сумела распространить свои цифровые навыки на разные континенты: к числу «маяков» относятся ее заводы во Франции, Чехии, Китае, Японии и США.

На примере Agilent Technologies со штаб‑квартирой в Калифорнии можно понять, как компании реализуют преимущества своих умных производств. Компания разрабатывает и поставляет химическим и медицинским лабораториям высоко‑ технологичную продукцию: контрольно‑ измерительную аппаратуру, лабораторное оборудование и расходные материалы своих заводов, расположенных в США, Европе и Азии. Принадлежащий ей завод в Сингапуре попал в список цифровых «маяков» в 2022 году. Его особенность— выпуск сложной лабораторной техники небольшими партиями. Завод пользуется такими инструментами, как цифровой двойник (обеспечивает настраиваемость производственных линий), искусственный интеллект (контроль качества оптическими методами), интернет вещей (управление качеством в потоке), аналитика больших данных (программно‑ логические контроллеры) и средства расширенной автоматизации. Результатом соединения всех этих технологий стало сокращение цикла производства на 30% и увеличение производительности на 60%.

Пример выстроенной стратегии масштабирования умных фабрик и планирования ресурсов для развертывания Индустрии 4.0 на множестве заводов компании — китайский производитель электротехники Midea. Фирма инвестировала $2,5 млрд в подразделение, которое отвечает за цифровую трансформацию. Кроме того, у Midea есть собственная Академия умного производства, в которой трудится 140 экспертов и более 1 тыс. «виртуальных инженеров» скрупулезно кодифицируют лучшие практики цифровизации, чтобы в будущем разворачивать их на 34 заводах и в девяти офисах. Каждый из заводов, лабораторий и офисов компании борется за повышение своего «индекса цифровой зрелости», а командный центр отслеживает их прогресс на этом пути.

«Гуси перелетные»

В 2019 году Adidas объявила о закрытии своих знаменитых «скоростных фабрик» (Speedfactories) в Германии и США: это были умные производства, которые использовали компьютеры на трикотажных станках, роботов на раскрое одежды и 3D‑печать для производства обуви. Они просуществовали всего пару лет, что заставило наблюдателей усомниться в стратегии компании, направленной на распределение «микропроизводств» ближе к потребителю. По замыслу Adidas роботизированный процесс позволял ей уйти от дешевого азиатского труда и вернуть в развитые страны предприятия традиционных отраслей, таких как обувная и швейная. Очевидно, что Adidas ошиблась, ведь вслед за новостью о закрытии фабрик в Германии и США последовала информация о том, что их мощности переводят в Китай и Вьетнам, где сосредоточено 90% поставщиков Adidas, а ручной труд намного дешевле. Статья в Techcrunch объясняет неудачу Adidas тем, что компания запуталась в реконфигурации своих роботов и компьютерного зрения, стремясь автоматизировать множество этапов изготовления кроссовок. К тому же мода на них каждый год меняется, и систему приходится перенастраивать снова и снова. Даже при самых продвинутых роботах изготовление обуви требует от 60 до 80 операций. Только чтобы приклеить подошву, требуется три разные машины. Некоторые операции гораздо дешевле выполнять вручную.

Авторы из Института Brookings решили проанализировать связь между умными фабриками компаний в развитых странах и их офшорной активностью и пришли к парадоксальным выводам: автоматизация на Западе в целом ведет к росту инвестиций в промышленные активы в развивающихся странах. Это связано с тем, что компании, которые хорошо справлялись с задачей, получали дополнительный доход и вкладывали его в новые фабрики в дальних странах. Исследование Brookings касалось допандемийного периода, но сейчас география вновь меняется.

По данным опроса McKinsey, пандемия притормозила цифровизацию промышленных предприятий, хотя и выявила преимущества умных фабрик. Оказалось, во‑первых, что автоматизированные производства лучше справились с карантинными ограничениями и, во‑вторых, что перенос фабрик ближе к потребителю стал еще более актуальным как с экономической, так и с технологической точки зрения. Длинные цепочки поставок плохо поддаются средствам коннективности, характерным для умного предприятия.

На умной фабрике компании Ericsson в Льюисвилле, штат Техас, коннективность обеспечивают сети 5G. Внутри цеха перемещение продуктов и комплектующих, их состояние и статус в реальном времени контролируются с помощью датчиков, встроенных в пол. Это решение обеспечивает 100%‑ную транспарентность завершенного продукта и заметно снижает процент переделок и брака.

Работники зоны техобслуживания завода имеют шлемы дополненной и виртуальной реальности: это помогает разбираться в проблеме экспертам, находящимися за пределами зоны, — подобные решения снижают затраты труда и время простоя оборудования. «Таким образом, мы уменьшили общие производственные затраты — раньше для этого приходилось прибегать к офшорингу, то есть к выводу производств в географические регионы с низкими став‑ ками оплаты труда», — пишет Пер Тревен, ответственный за производство отделения Ericsson в Северной Америке.

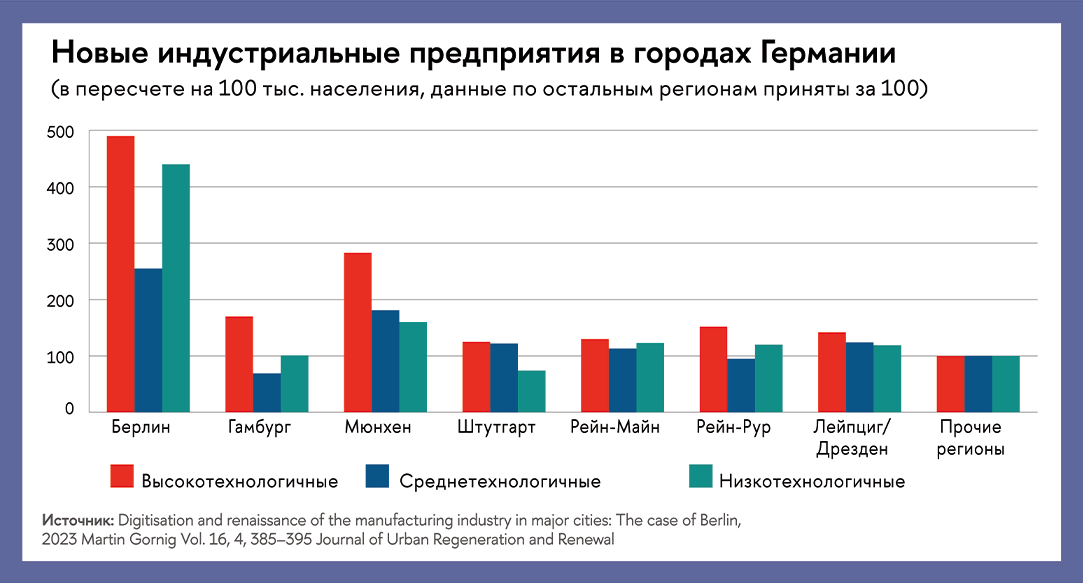

Движущей силой реиндустриализации европейских и американских городов стали именно умные фабрики: их все чаще открывали прямо в городских агломерациях. В Берлине, Дрездене и Лейпциге именно промышленные роботы создают новые рабочие места. Это особенно важно для горожан из числа синих воротничков, многим из которых негде было работать по специальности в предыдущие годы, когда главной идеей урбанистики было построение города для «креативного класса». Сейчас производственные стартапы выбирают определенные локации внутри городов. Высокотехнологичные производства тяготеют к университетам и исследовательским центрам, а низкотехнологичные — к центрам сбыта, подчас выбирая помещения в центре города, где недвижимость дороже всего. Реиндустриализация городов потребует массового повышения квалификации и переучивания людей рабочих профессий. Сама их специальность меняется с приходом в цеха технологий, основанных на больших данных и искусственном интеллекте, пишет автор.

Российские решения: только для богатых

Опрошенные нами эксперты единодушны в том, что в России продвинутые технологии для промышленности пока не стали обыденностью. Многие предприятия до сих пор собирают данные в таблицы Excel и пользуются ими для собственной аналитики. В российской промышленности цифровая трансформация идет гораздо тяжелее, чем в таких секторах, как банковские и финансовые услуги, ритейл, государственные услуги и даже агробизнес. По данным Института статистических исследований и экономики знаний НИУ ВШЭ, в 2021 году около половины общего объема затрат организаций на цифровые технологии пришлось на четыре отрасли: финансы и страхование (13%, 384 млрд руб.), ИТ (12,8%, 378 млрд руб.), телекоммуникации (12,5%, 369 млрд руб.), профессиональная, научная и техническая деятельность (10,4%, 307 млрд руб.). А больше всего выросли год к году инвестиции в цифру у агробизнеса.

Примеров полноценных «цифровых производств» в отечественной промышленности нет. В большой степени это результат общего отставания, которое накапливалось в течение 30 лет (1980–2010), когда промышленность в целом не была приоритетом экономического развития. В силу совершенно разных причин и до распада СССР, и в постсоветской России средне‑ технологичным отраслям уделяли лишь выборочное внимание: страна жила за счет экспорта сырья. Государство обратило внимание на цифровизацию производств лишь в конце 2019‑го — начале 2020 года. Инфраструктурный центр «Национально‑ технологической инициативы „Технет“» представил два проекта предварительных национальных стандартов для умных фабрик, и эти документы даже попали на публичное обсуждение. Однако инициативы замедлились не только из‑за того, что стало практически невозможно закупать за рубежом роботов и прочее «железо», а также софтверные решения, но и из‑за стагнации решений по 5G/6G.

События последних двух лет не могли не затормозить процесс цифровой трансформации: промышленникам пришлось сосредоточить усилия на основном оборудовании (почти сплошь импортном), которое надо поддерживать и ремонтировать, несмотря на эмбарго со стороны западных поставщиков.

«В лучшем положении оказались те, кто успел загодя перейти на отечественный софт», — говорит Максим Власюк, директор по продажам в направлении реального сектора компании Arenadata, поставщика решений в сфере управления данными. Он приводит два противоположных примера в горнодобывающей отрасли. У компании X возникли проблемы с комплектующими основного оборудования. Прежде они закупили зарубежные ИТ‑системы и вели цифровую трансформацию на ее основе, а сейчас вынуждены притормозить развитие систем для сбора, обработки и анализа больших данных, в первую очередь решая вопросы замещения оборудования. Напротив, компания Y оказалась лучше подготовлена к запрету поставок. Новые цифровые решения здесь разрабатываются уже на основе отечественной платформы данных, говорит Максим Власюк.

Разработчики в России сумели создать системы хранения и обработки данных и сейчас активно предлагают их рынку. Однако проекты в сфере производственной аналитики дорогие, их бывает непросто обосновать, и потому их заказчиками являются крупные компании из «богатых» отраслей. Обычно такие проекты курируют первые лица крупных компаний. Да и сами данные в промышленности сложнее, чем в финансах и ритейле, где их источником является человек. К примеру, на НЛМК (металлургическая отрасль) с помощью Arenadata внедрили проект выявления дефектного сырья и оптимизации расхода дорогостоящих ферросплавов. В описании этого проекта на сайте globalcio.ru подчеркивается сложность работы с данными: «Если в банковском хранилище используется около 1 тыс. атрибутов состояния, то в доменном цеху с пятью печами и 25 тыс. датчиков не предел. Это мешает применять классические реляционные БД, не рассчитанные на широкие наборы данных. Система анализа данных и моделирования позволила отслеживать всю цепочку и строить точные ML‑модели, оптимизируя технологические процессы на основе цифровых двойников ». Общий экономический эффект проекта оценивают в 300 млн руб

., а трудозатраты — в 55 тыс. человеко‑часов. Цифровая трансформация в промышленности обходится компаниям дорого.

Важная особенность разработок для промышленных предприятий — отказ от облака. «В ритейле облачные технологии приживаются легко, а промышленные компании предпочитают хранить данные локально», — говорит Максим Власюк. Индустриальные предприятия в наибольшей мере обеспокоены кибербезопасностью, ведь любая атака грозит нарушением производственного процесса.

И наконец, в индустриальных процессах мало стандартного и типичного. Вот что говорит об этом Елена Чистова, руководитель направления промышленной Big Data компании‑ интегратора К2Тех: «Там, где возможно внедрить типовые решения, цифровизация происходит быстрее. Например, в ряде компаний, производство которых связано с переработкой руды, мы использовали прогнозирование флотации от Belka. ai. Но примеры общераспространенных задач редки, а дальше у каждой отрасли и у каждого завода начинается своя производственная специфика. Поэтому полной автоматизации процессов в ближайшем будущем здесь не предвидится: наиболее вероятен сценарий внедрения цифровых советчиков в помощь операторам».

В мире есть абсолютно автономные производства. Например, некоторые офшорные нефтяные платформы у берегов Австралии полностью безлюдны: работники посещают их раз в две недели, чтобы проводить техобслуживание. А недавно NASA отправила на платформу нефтедобычи в Западной Австралии человекоподобного робота, предназначенного для космических программ. Робота назвали Валькирией, ведь он создан, чтобы летать! Пока же Валькирия проходит испытания на суше и тренируется на операциях по техобслуживанию платформы.

Отечественным нефтяным платформам предстоит пройти долгий путь, прежде чем они откажутся от тяжелого труда в суровых условиях вахты. «Подобная автоматизация приносит огромный экономический эффект. Это цифровой завод в идеальной картинке, светлое будущее, куда все хотят прийти. В России компании в эту сторону движутся, например, через внедрение озер данных или других хранилищ для сбора всей возможной аналитики о рабочих процессах в едином месте. Это облегчает работу дата‑сайентистам, которые на основе этих данных смогут разрабатывать цифровых двойников, заводы и прочие диджитал‑решения», — говорит Елена Чистова.

По мнению опрошенных нами экспертов, решения в сфере управления и интеграции данных от Microsoft, Oracle, SAP в основном удалось заместить отечественными (Arenadata делает это на основании софта с открытым кодом Hadoop). «В таких областях, как большие данные, ГИС, облачные решения, XaaS, роботизация и блокчейн, продукты готовы к внедрению. Оно сдерживается лишь тем, что немногие интеграторы в России хорошо понимают специфику промышленности и особенности новых технологий, — говорит Илья Кулаков, директор департамента перспективных проектов компании «Дататех», входящей в Холдинг Т1. — Основным источником, можно даже сказать, золотой жилой для промышленных предприятий в настоящее время являются решения, первоначально разработанные для финансового и банковского секторов. Обеспечив необходимый для промышленности уровень производительности, масштабируемости и надежности, эти решения способны закрыть большинство потребностей производственных компаний». Однако, по признанию Ильи Кулакова, решения самого нижнего уровня — интернет вещей, автоматическое управление техпроцессами и SCADA — в России пока малодоступны.

На начальном этапе цифровой трансформации и в отсутствие отечественного производства «железа» для умных фабрик — датчиков, автоматов и контроллеров, непосредственно привязанных к интернету вещей, — создать комплексное цифровое решение невозможно. Крупные компании лишь поэтапно внедряли отдельные его элементы, а сейчас поддержать выбранную технологию лучше смогут в тех отраслях, где она какое‑то время существо‑ вала в импортном варианте.

Среди наиболее продвинутых — автомобилестроение и добывающая отрасль. Например, у «Газпром нефти» большие данные лежат в основе решений по логистике, эксплуатации оборудования и геологоразведки, а компания «Сибур» овладела практически полным стеком технологий Индустрии 4.0.

Печаль о роботах

Рабочие в дефиците во многих странах, и Россия здесь не исключение. Теперь за рабочими руками охотятся даже сильнее, чем за головами. Однако компании все чаще видят выход из тупика не в «хантинге», а в широком внедрении промышленной автоматизации. В мире продолжает расти спрос на автономные устройства. В 2012 году Amazon купила компанию — производителя робототехники Kiva Systems, чтобы участвовать в разработке и дизайне новых устройств. Сейчас на складах Amazon задействовано 200 тыс. роботов, и предполагается, что в нынешних условиях дефицита рабочей силы компания будет добавлять к ним по 1 тыс. роботов в день.

В 2022 году корейская Samsung, подсчитав, что дефицит рабочей силы будет нарастать в связи с депопуляцией и падением доли трудоспособного населения, сформировала группу, ответственную за то, чтобы основные заводы компании перешли на полностью автоматическое безлюдное производство к 2030 году. Демографическая ситуация Южной Кореи в чем‑то схожа с российской, отсюда дефицит на рынке труда и постоянный рост зарплат в промышленности. Пред‑ полагается, что рынок роботизированных устройств в Южной Корее будет расти средними темпами в 7,62% в год (2023–2028 годы) и к 2028 году достигнет $2,8 млрд.

В Республике Корее нет своего производства робототехники, и, значит, этот рынок будет насыщаться за свет зарубежных товаров, в первую очередь американских.

Как и в Корее, до недавних пор в России производством роботов практически не занимались. Некоторое их количество закупали у европейских фирм‑лидеров, например у датской Universal Robots. Объем российского рынка, однако, был слишком незначительным, что делало его малоинтересным для иностранных фирм. «У нас очень мало высокоточных производств и предприятий, а все компоненты для робототехники привозятся из‑за границы. Есть несколько компаний в России, которые пытаются наладить производство российских роботов, однако в ближайшие десятилетия они не догонят европейских или азиатских производителей», — писал автор блога компании Technored в пору, когда фирма ввозила роботов из Дании. Сейчас ситуация изменилась: как и многие другие, Technored занялась импортозамещением и поставляет собственных роботов промышленным предприятиям, в том числе малому бизнесу.

В России в год продается 1–2 тыс. роботов, менее 1% от общемирового значения в несколько сотен тысяч. В Европе, США и Китае, где промышленные производства весьма насыщены роботами, спрос на них не ослабевает (см. врез «Количество промышленных роботов, установленных за год»). В Европе главный рынок робототехники — не производство, а сервисы: от роботов-официантов до тяжелых самоходных платформ, перемещающих турбины на заводе Siemens, и экзоскелетов, которые берут на себя работу суставов и мышц человека, утратившего способность передвигаться самостоятельно.

«Россия находится на одном из последних мест в мире по уровню роботизации, — подтверждает Артем Лукин, основатель Technored. — Из‑за этого у нас высокая себестоимость, низкое качество изделий и плохие условия труда». По данным опроса 2023 года, проведенного Technored, 15,8% руководителей считают, что на их предприятиях высокий уровень автоматизации. «Это их субъективная оценка: директора полагают, что существующая автоматизация достаточная, но на самом деле просто не знают возможностей более продвинутых систем. К сожалению, половина из тех, кто думает, что у них автоматизированное производство, располагают разве что станками с ЧПУ, которые производятся с 1960‑х годов», — говорит Артем Лукин.

Пандемия усугубила проблемы с кадрами, но в 2020‑м загрузка заводов и фабрик была сравнительно невелика, и можно было нанимать рабочую силу в странах СНГ. Все изменилось в 2022 году: в отчете «Мониторинг предприятий» Цетробанк пишет: «Загрузка производственных мощностей во II квартале 2023 года вновь выросла (это третье повышение подряд) и достигла нового исторического максимума — 80,9%. Текущая обеспеченность работниками во II квартале 2023 года по сравнению с I кварталом 2023 года снизилась до минимума с I квартала 2020 года». Technored провела исследование с участием почти 1 тыс. директоров и собственников, и оказалось, что главная проблема производителей — не недостаток заказов, а не‑ хватка персонала и оборудования. «Сейчас директора к нам приходят, как к хирургам, и говорят: „Спасайте! Ушли слесари, ушли сварщики, ушли операторы, хоть самому вставай к станку“», — рассказывает Артем Лукин. Он говорит, что спрос на поставки промышленных роботов, которых собирает его компания частично из российских, а частично из китайских компонентов, неизмеримо выше, чем на изделия европейского производства, которыми его компания торговала до начала СВО.

Правительство РФ поддерживает промышленность субсидиями и льготными условиями промышленной ипотеки, поэтому производственники расширяются и строятся, но им сейчас не до гиперавтоматизации или «цифровых заводов». В первую очередь спрос формируется на станки и роботов. «Если у тебя этого не хватает, то ты не в силах нарастить выпуск: не помогут ни большие данные, ни искусственный интеллект, ни цифровой двойник », — говорит Артем Лукин. Благодаря господдержке спрос на роботов будет расти дополнительно: глава Минпромторга вице‑премьер Денис Мантуров заявил, что инвестиции в робототехнику для станкостроения составят 300 млрд руб. до 2030 года. Эти средства будут направлены предприятиям с госучастием.

Отрасль робототехники сумеет освоить эти деньги, ведь в стране уже сейчас 300 фирм занимается производством роботов. При числе внедрений в 1–2 тыс. в год такое количество фирм кажется явно избыточным, и сейчас преуспеют те, кто сумеет лучше понять этот рынок. «Мы исследуем, где в каждой отрасли находится бутылочное горлышко, и предлагаем решение именно для этого участка. Это решение должно быть недорогим, со сроком окупаемости не более года», — говорит Артем Лукин. Дешевое производство Technored обеспечивает благодаря низкой кастомизации: для каждой операции предлагается 1–2 типовых решения. «Зато в нашей линейке есть продукты для самых разных задач, причем многие компоненты мы заказываем в России. Благодаря этому себестоимость единицы продукции снизилась в разы, а срок поставки и внедрения у нас совсем небольшой — 5–8 рабочих дней», — говорит Артем Лукин.

Тем временем некоторые крупные российские компании наладили собственный выпуск средств автоматизации. Так, «Трансмашхолдинг» внедрил роботизированные измерительные ячейки — детекторы дефектов сварных соединений, построенные на нейронной сети. Это одно из направлений работы центра компетенций по развитию бесконтактных технологий, созданного компанией «2050‑Интегратор» в рамках проекта «Цифровой завод ТВЗ».

Пока трудно сказать, насколько продвинутыми будут роботы, которые придут на российские заводы: возможно, наиболее востребованными будут не самые умные, а самые надежные и доступные. Тем временем мировая инженерная мысль не обходит вниманием роботов: новое поколение робототехники будет обладать более высокой мобильностью и встроенным ИИ, улучшающим адаптивность и скорость реакции. На недавней конференции в Детройте глава группы разработчиков Siemens Юджин Соловьев сказал: «Классические промышленные роботы работают очень хорошо. Однако сейчас идет новая волна трансформации, и, чтобы обеспечить должный уровень роста эффективности, роботы должны стать гибкими». Именно для этого роботам нужны такие атрибуты искусственного интеллекта, как компьютерное зрение и машинное обучение.

Полные версии вы можете приобрести в Издательском доме НИУ ВШЭ